Bowtie 危疾保險好唔好?投保前即睇10Life、LIHKG等網上討論及評論

危疾保險已成為港人必備的保障之一,市面上危疾產品琳瑯滿目,當中以純網上投保的 Bowtie 保泰人壽尤其受到關注。作為香港首間虛擬保險公司,Bowtie 以「零中介、低保費」為賣點,但實際保障是否足夠?網民評價如何?與傳統保險公司的產品相比又有何優劣?本文將綜合 10Life 專業評級、LIHKG 連登討論區、其他論壇及 Threads 社交平台的真實用戶意見,全面剖析 Bowtie 危疾保險的表現,並為你比較市場上的替代選擇。

Follow 埋我哋嘅Threads專頁睇更多理財慳錢心得:

Bowtie 推出了哪幾種危疾保險?

Bowtie 目前提供三款定期危疾保險產品,分別針對不同保障需求及預算的客戶,全部屬於純保障型(非儲蓄型)危疾保險。

Bowtie 危疾保是最基本的入門計劃,承保 42 種嚴重危疾及 4 個「附加保障」(包括末期疾病、永久完全殘疾、不能獨立生活及重大醫療情況),涵蓋率超過 98% 的危疾索償個案。此計劃只提供一次性賠償,確診任何一種受保危疾後可獲 100% 保額賠償,保單隨即終止。以 30 歲非吸煙男性投保 100 萬保額為例,每月保費僅需 $90。

Bowtie 多重危疾保在基本計劃的基礎上,加入了多重賠償機制。除了承保相同的 42 種嚴重危疾外,特別針對三大危疾(癌症、心臟病、中風)提供最多 5 次索償,每次賠償 100% 保額,總賠償額可高達 500%。其餘 39 種受保危疾則各可索償 1 次。30 歲非吸煙男性每月保費為 $118。

Bowtie 早期及多重危疾保是保障最全面的旗艦計劃,於 2023 年 12 月推出。除了提供與「多重危疾保」相同的嚴重危疾保障外,更額外涵蓋 4 種早期危疾,包括原位癌(最多 2 次賠償)、早期惡性腫瘤、冠狀動脈血管成形術(「通波仔」)及冠狀動脈搭橋手術(「搭橋手術」),早期危疾同樣可多次索償,上限為 5 次。

此計劃最大特色是採用「額外賠償」機制,即受保人確診早期危疾可先獲 20% 保額賠償,若其後不幸確診嚴重危疾,仍可獲得 100% 賠償,總計賠償額可達 120%。這與市場上大部分採用「預支」模式的產品不同——後者賠付早期危疾的 20% 後,嚴重危疾只剩 80% 賠償。所有索償合共上限為 10 次,總賠償額可高達 600%。30 歲非吸煙男性每月保費為 $132。

三款產品均提供由 $10 萬至最高 $400 萬(視乎投保年齡)的保額選擇,保證續保至 100 歲,並可全程網上投保,毋須體檢。等候期統一為保單生效後 90 日。

Bowtie 危疾保險好唔好?10Life 及網上平台點講?

Bowtie 早期及多重危疾保在獨立保險比較平台 10Life 的定期危疾保險評級中表現出色,推出時即獲得 9.8/10 的高分,成為平台上評分最高的定期危疾保險產品,並榮獲「5 星定期危疾保險大獎」。

10Life 的評分系統相當嚴謹,主要根據三大準則評核:三大危疾保障(佔 82.5%)、其他危疾保障(佔 7.5%)及一般條款(佔 10%)。Bowtie 在各項評分中均表現優異,尤其在癌症、心臟病及中風的保障評分上分別取得 9.5/10。

評測指出,Bowtie 雖然只承保 42 種嚴重危疾,看似較其他保險公司的 60-80 種少,但其設計是以國際標準(新加坡人壽保險協會 2019 年危疾保險框架)為藍本,涵蓋了 98% 的真實危疾索償個案。這種「貴精不貴多」的策略,既確保實際保障,又能壓低保費。

10Life 也特別讚賞 Bowtie 的「額外賠償」機制及多重保障設計。與同樣獲 5 星評級的競爭對手相比,Bowtie 的 10 年平均年保費(以 25 歲非吸煙男性投保 100 萬保額計算)為 $2,443,較另一 5 星產品便宜近 60%。

不過,10Life 評分系統並未將保費納入考量,僅評估保障範圍及條款公平性。因此,投保人若重視性價比,仍需自行比較不同產品的保費水平。

網上理財平台及保險網站評價

多個本地保險資訊網站如 MoneyHK101、VHIS101、HKVHIS 及 DebitBaba 等均對 Bowtie 危疾保險作出詳細分析,整體評價正面。

MoneyHK101 在 2026 年 1 月的市場比較中指出,Bowtie 在 8 間熱門計劃中「保費最平且多重保障最全面」,其多重賠償機制涵蓋三大危疾各 5 次,總賠償可達 600%,在定期危疾產品中極具競爭力。該平台也提到,雖然 Bowtie 涵蓋的危疾數目只有 42 種,但已經涵蓋 98% 的真實索償個案,危疾種類少並非實質問題。

HKVHIS 團隊則從保費、保障項目及客戶評價三方面分析,認為 Bowtie 的最大優勢在於「無中介佣金、純網上操作、保費透明」,特別適合年輕、懂得自助投保及索償的客戶。

Alea 保險比較平台雖然沒有將 Bowtie 列為首選推薦(更傾向推薦 FWD 及 Generali),但也承認 Bowtie 在性價比方面極具吸引力。

保障範圍及產品設計獲認可

多個平台一致讚賞 Bowtie 的產品設計,尤其是以下特點:

- 「額外賠償」而非「預支」機制:早期危疾賠償 20% 保額後,嚴重危疾仍可獲足額 100% 賠償,總計可達 120%,遠優於市場上普遍的「預支」模式(早期危疾賠 20% 後嚴重危疾只剩 80%)。

- 4 個附加保障涵蓋未知疾病:包括末期疾病、永久完全殘疾、不能獨立生活及重大醫療情況,確保即使罹患未有病例的罕見致命疾病也可獲賠。

- 多重保障次數充足:三大危疾各可索償 5 次,考慮到癌症、心臟病及中風的高復發率(例如乳癌復發率達 30%、大腸癌復發率達 40%),5 次賠償已足以應付絕大部分情況。

- 無生存期限制:不少危疾保險設有「生存期」條款,要求受保人確診後需存活一段時間(如 14 日或 28 日)才可索償,但 Bowtie 不設此限制,確診即賠。

保費優勢明顯

在保費比較方面,Bowtie 在市場上確實處於最低水平。以 30 歲非吸煙男性投保 100 萬保額計算,Bowtie 危疾保每月保費僅 $90、多重危疾保 $118、早期及多重危疾保 $132。相比之下,同類型的儲蓄危疾保險,保費可高達 Bowtie 的 11 倍。

即使與其他定期危疾產品比較,Bowtie 的保費優勢仍然顯著。根據 10Life 數據,以 10 年平均年保費計算(25 歲非吸煙男性,100 萬保額),Bowtie 為 $2,443,而 Generali「加愛無限保」為 $5,799,OneDegree「無限護身保」為 $2,742。Bowtie 保費可比競爭對手便宜 30% 至 60% 不等。

網民普遍認為,Bowtie 能提供如此低廉的保費,主要原因是省卻了中介佣金及傳統保險公司的龐大營運成本。作為純網上保險公司,Bowtie 將節省下來的成本直接回饋給客戶。

Bowtie 危疾保險在 LIHKG 的討論

LIHKG 連登討論區作為香港最大的網上論壇之一,有大量關於 Bowtie 危疾保險的討論,涵蓋產品特色、投保經驗、索償流程及與其他公司產品的比較。

正面評價:性價比高、適合年輕人

連登網民對 Bowtie 危疾保險的正面評價主要集中在以下幾點:

- 保費便宜、無需中介:不少巴絲認為 Bowtie 最大優勢是「唔使畀佣金俾 Agent」,保費透明且相對低廉。有網民表示「儲蓄型危疾太貴,唔考慮,想買非儲蓄危疾邊一間好?有冇人用過煲呔,得唔得?」,獲多位網民推薦 Bowtie 純危疾。

- 多重保障及早期危疾保障完善:有連登仔指出,市場上不少產品只保障一次危疾索償,但 Bowtie 提供三大危疾 5 次賠償及早期危疾保障,而且「中完個早期危疾後過咗 2 年等候期,之後再中嚴重危疾嘅話,係可以賠足 100% 保額」,這種「額外賠償」機制特別受網民讚賞。

- 網上投保方便快捷:多位網民分享投保經驗,指 Bowtie 的網上投保流程簡單,「最快 4 分鐘就可以獲得批核」,無需約見經紀、無需填寫冗長表格,特別適合討厭被 Hard Sell 的年輕人。

- 索償經驗正面:有不少連登仔分享成功索償經驗。例如有網民指「我 claim 人壽、旅遊及醫療,交表後真係拎到錢,滿意處理速度」。也有網民上載截圖證明成功索償超過 $4.5 萬住院醫療費用。

負面評價及疑慮

儘管整體評價正面,連登討論區也有不少批評聲音:

- 核保嚴格、容易被拒保:這是 LIHKG 上最多的負面評價。不少網民表示,因為是全網上核保,Bowtie 的系統對健康申報非常敏感,只要曾經有一點小病痛(如定期覆診、輕微意外),很容易被「拒保」或「加不保事項」。連登仔總結:「Bowtie 係畀完全健康嘅人買,有病歷就搵返 Agent 搞啦」。

- 缺乏 Agent 支援:部分網民擔心沒有 Agent 跟進,索償時會否「求助無門」。有巴絲分享「Bowtie 等左兩個月 claim 錢仲 pending 緊有無咁廢」,引起討論。不過,也有網民回應指「自己 handle 到索償過程,唔想俾佣金,全程 online 自主操作」,認為這正是 Bowtie 的賣點。

- 保障範圍爭議:有網民質疑 Bowtie 只承保 42 種危疾,較其他公司的 60-80 種少,擔心保障不足。但也有巴打反駁指「Bowtie 的 42 種危疾已涵蓋 98% 的真實危疾索償個案」,實際上已足夠。

- 多重保障是否必要:在討論多重危疾保障時,有連登仔認為「保障過多太誇張」,質疑一般人是否需要 5 次賠償。Bowtie 官方回應指出,根據統計數據,2.8% 的香港人會在 45 歲前患上癌症,而癌症復發率高達 30-40%,因此多重保障有其必要性。

與其他保險公司的比較

連登討論區有大量帖文比較 Bowtie 與 FWD、Cigna、Bupa、AIA 等公司的危疾產品。

有網民提到「FWD vs Bowtie 危疾比較」,指出以 50 歲投保 100 萬保額為例,Bowtie 每月保費 $768(不包原位癌),FWD $574(包原位癌賠 35%),表面上 FWD 較平且包多啲,但有巴絲回應指 FWD 的多重保障只適用於三大危疾,其他保障細節需仔細比較。

也有網民討論「危疾應該買 Bupa、AIA 定 Bowtie 好」,AIA agent 建議一半買儲蓄型、一半買純危疾,而 Bupa 則建議買危疾保加高墊底費醫保。多位連登仔回應認為,若追求性價比且預算有限,Bowtie 純危疾是合理選擇;若希望有 Agent 全面跟進及較寬鬆的核保,則考慮傳統公司。

總結連登意見

綜合 LIHKG 討論,大部分連登仔認為 Bowtie 危疾保險「適合年輕、健康、懂得自助投保及索償的人」。其最大優勢是保費低廉、多重保障完善、網上投保方便;但核保嚴格及缺乏 Agent 支援則是主要缺點。若投保人有一定病歷或希望有專人跟進,可能需要考慮傳統保險公司的產品。

Bowtie 危疾保險在其他討論區的評價

除了 LIHKG 連登,香港其他主要討論區如 Discuss HK(香港討論區)、BabyKingdom(親子王國)及 HKGolden(高登討論區)也有不少關於 Bowtie 危疾保險的討論。

Discuss HK(香港討論區)

香港討論區的用戶群較連登年長,討論內容更側重家庭保障及中年投保策略。

有網民發帖「50 歲,2 公婆,買住院+危疾」,比較 FWD 自願醫保、Bupa 互保及 Bowtie 中級計劃,最後選擇 Bowtie 主要因為「產品平價」,但也有人回應指「問過 CS 才知條款細節,整體性價比一般」。

另一網民「小豬 2016」分享,認為 Bowtie 產品平價,但需要自己查詢才能了解條款細節,若不熟悉保險的人可能會有困難。

也有網民「beproactive2」讚賞「申請索償流程線上搞掂,無需寄實體表格,比我想像中方便」,認為純網上索償的體驗良好。

整體而言,Discuss HK 的用戶對 Bowtie 的評價較為謹慎,認為產品性價比不錯,但需要投保人有一定的保險知識及自助能力。

BabyKingdom(親子王國)

親子王國的討論主要圍繞為家庭成員(尤其是子女)購買保險的考量。

有家長分享「用左幾年」Bowtie 自願醫保及危疾保險,認為索償經驗正面,「小朋友曾入院留醫,兩星期後就 Claim 到 $3.5 萬賠償」。

也有家長詢問「Bowtie insurance / Bupa?」,討論為嬰幼兒投保的選擇。有網民回應指,Bowtie 為 15 日大的嬰兒提供自願醫保,網上投保非常方便,而且 Bowtie 在 2025 年 5 月推出了「仔女成長危疾保」,針對兒童提供先天性、基因及兒童疾病保障,填補了市場空白。

BabyKingdom 的家長們普遍認為,Bowtie 適合為子女投保基本保障,保費低廉且投保方便,但若需要更全面的保障或專人跟進,可能需要考慮傳統保險公司。

HKGolden(高登討論區)

高登討論區的討論內容較為分散,主要集中在比較不同保險公司的產品特色。

有網民發帖「邊間保險公司危疾+醫療保係好?」,比較 Bowtie、Bupa Hero 及其他公司產品。討論中有人指出「Bowtie 想幫屋企人買,可以承擔高啲嘅墊底費已經 Google 咗做咗啲功課就咁睇御醫保好抵,不過唔知有冇伏」。

也有網民討論「50 歲,2 公婆,買住院+危疾」,比較 FWD、Bupa 及 Bowtie 的計劃,最後認為「睇左一輪,現在係 FWD 自願(優越)、Bupa(互保)及 Bowtie(中級)裡面揀」。

高登網民的討論較為理性,傾向比較不同產品的條款細節及性價比,但整體對 Bowtie 的評價也是「保費低、保障足夠,但核保嚴格、缺乏 Agent 支援」。

其他平台整體評價

綜合各大討論區的意見,Bowtie 危疾保險在香港網民心目中的形象可以總結為:「適合年輕、健康、懂得自助的人,保費低廉、保障足夠,但核保嚴格、需要自己處理投保及索償」。

對於中年投保人或有一定病歷的人,網民普遍建議考慮傳統保險公司的產品,因為有 Agent 跟進可以協助處理核保及索償事宜,減少被拒保的風險。

Bowtie 危疾保險在 Threads 的討論

Threads 作為新興社交平台,用戶群較年輕且活躍,討論內容充滿生活感及視覺系元素。

討厭 Agent 文化

Threads 用戶極度抗拒傳統保險經紀的「電話轟炸」和「情感勒索」。有網民表示「我只想靜靜地買個保障,唔好煩我」,選擇 Bowtie 的最大原因是「無需約見經紀、無需 Hard Sell」。

這種「Pressure-free」的體驗,深受討厭被推銷的年輕人喜愛。不少 Threads 用戶分享投保經驗,指「只需在手機按幾下,最快 10 分鐘就能完成核保並生效」。

投保流程及索償體驗

Threads 上有不少用戶分享索償經驗,整體評價正面。有網民表示「家人最近因發燒入院治療,成功向 Bowtie 索償大部份醫療費用,索償過程方便快捷,(系統)簡單易用」。

也有網民上載索償成功的截圖,例如「五位數字金額的住院索償申請快至 2 天內完成,全程網上辦妥」,稱讚 Bowtie 是「做實事」的公司。

不過,也有個別網民分享負面經驗,例如「向 Bowtie 申請自願醫保的索償已經 3 個月,仍未批出賠償」,但 Bowtie 表示要等待醫生報告,可能是個案複雜程度導致審批時間較長。

產品特色討論

Threads 用戶對 Bowtie 危疾保險的產品特色討論較少,主要集中在保費及投保便利性。有網民表示「Bowtie 危疾保系列獲 10Life 評級為 No.1 定期危疾產品,涵蓋 98% 危疾索償個案,可多次索償,最高賠足 600%」。

也有網民討論 Bowtie 自願醫保及危疾保險的搭配,認為「全自助、靠 CS Team」的模式適合懂得 DIY 的年輕人,但若需要安全感或不擅長處理文件,可能不太適合。

與競爭對手的比較

Threads 上較少深入比較不同保險公司的產品,但有網民提到「Bowtie 保費最低(市場破壞者)」,與 FWD、Cigna、AIA 等公司相比,保費可便宜 30-50%。

總結 Threads 意見

綜合 Threads 上的討論,Bowtie 危疾保險在年輕用戶心目中的形象是「保費低、投保方便、無需 Agent 騷擾」,特別適合「討厭傳統保險經紀文化」的年輕一代。不過,Threads 用戶也承認,若需要專人協助或不擅長自助投保及索償,Bowtie 可能不是最佳選擇。

Bowtie 危疾保險與其他同類計劃比較

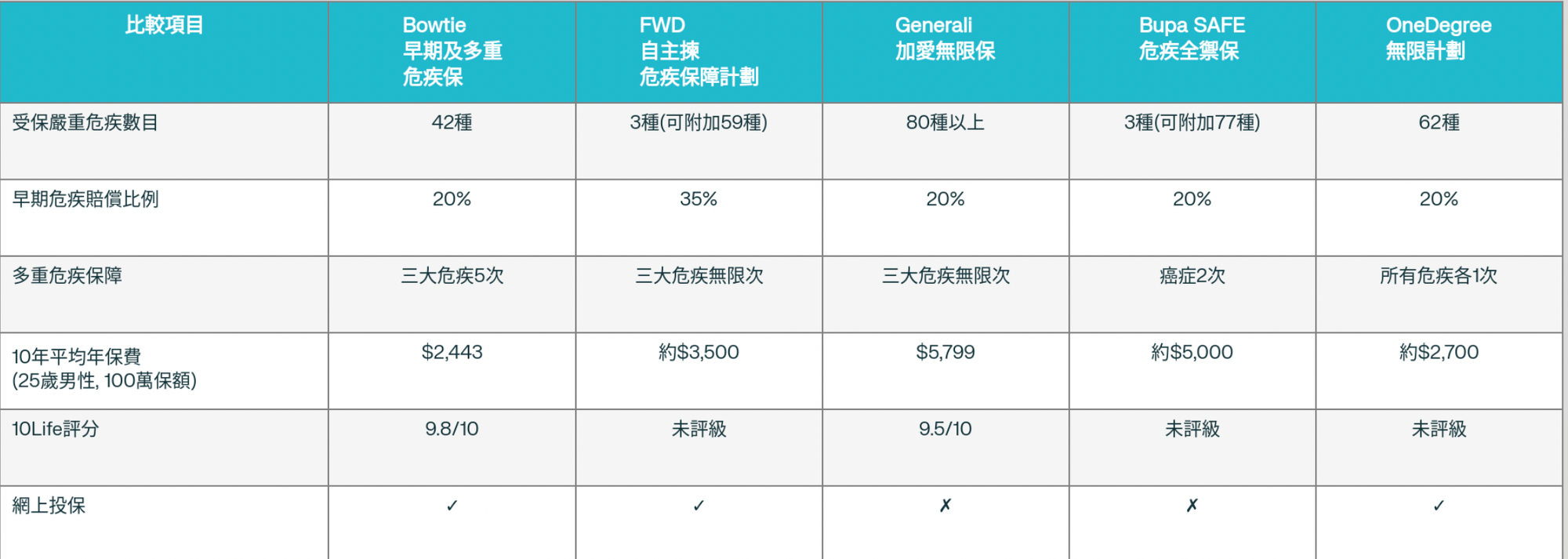

市面上定期危疾保險產品眾多,各有特色。以下將 Bowtie 與主要競爭對手作全面比較,包括 FWD、Generali、Bupa 及 OneDegree 等。

保障範圍及危疾數目

在受保危疾數目方面,Bowtie 承保 42 種嚴重危疾,看似較 Generali 的 80 種、OneDegree 的 62 種、Bupa 的 85 種(連附加保障)為少。然而,正如前文所述,Bowtie 的設計理念是「貴精不貴多」,其 42 種危疾已涵蓋 98% 的真實索償個案,而且特設 4 個「附加保障」涵蓋未知疾病。

FWD 自主揀危疾保障計劃只保障 3 種危疾(癌症、急性心肌梗塞、中風),但可附加 59 種危疾保障。Blue WeCare 危疾保障計劃同樣只保障三大危疾。相比之下,Bowtie 的基本保障範圍較為全面。

早期危疾保障

在早期危疾保障方面,Bowtie 提供 4 種早期危疾保障(原位癌、早期惡性腫瘤、通波仔、搭橋手術),賠償保額的 20%。FWD 提供最高 35% 保額賠償,是市場上最高的早期危疾賠償比例,而且不設索償次數上限(直至達 100% 保額)。

Generali、Bupa 及 OneDegree 的早期危疾賠償比例均為 20%。不過,Bowtie 的「額外賠償」機制(早期危疾賠 20% 後嚴重危疾仍可獲 100%,總計 120%)是市場上少有的設計,與大部分產品的「預支」模式不同。

多重危疾保障

多重危疾保障是近年市場趨勢,各公司提供的保障各有不同:

- Bowtie:三大危疾各可索償 5 次,每次 100% 保額,總賠償額可達 500%(若加上早期危疾,總計可達 600%)。

- FWD:三大危疾無限次賠償(直至達 100% 保額),但賠償比例及條件較複雜。

- Generali:三大危疾無限次賠償,每次 100% 保額,是市場上最慷慨的多重保障。其他受保危疾則只可索償 1 次。

- Bupa:癌症可索償 2 次(包括復發或遠端轉移),其他危疾只可索償 1 次。

- OneDegree:所有受保危疾各可索償 1 次,總索償次數無上限,但每種危疾只能索償一次。

10Life 評測指出,Bowtie 及 Generali 的多重危疾保障較突出,前者提供 5 次賠償、後者提供無限次賠償。不過,考慮到癌症復發率及實際索償情況,5 次賠償已足以應付絕大部分情況。

保費比較

保費是消費者最關心的因素之一。以 25 歲非吸煙男性投保 100 萬保額計算,10 年平均年保費比較如下:

- Bowtie 早期及多重危疾保:$2,443

- OneDegree 無限計劃:約 $2,700

- FWD 自主揀危疾保障計劃:約 $3,500(估算)

- Bupa SAFE 危疾全禦保:約 $5,000(估算)

- Generali 加愛無限保:$5,799

Bowtie 的保費明顯是市場上最低的,較 Generali 便宜約 58%,較 Bupa 便宜約 51%。即使與同樣是純網上投保的 OneDegree 相比,Bowtie 的保費也低約 10%。

10Life 評分

10Life 對不同定期危疾產品的評分如下:

- Bowtie 早期及多重危疾保:9.8/10(5 星)

- Generali 加愛無限保:9.5/10(5 星)

- FWD、Bupa、OneDegree:未有公開評級

Bowtie 在 10Life 評分中排名第一,反映其在保障範圍及條款公平性方面的優勢。

網上投保便利性

Bowtie、FWD 及 OneDegree 均提供全網上投保,過程簡便快捷,無需約見經紀。相比之下,Generali 及 Bupa 需要透過經紀投保,過程較為繁複。

對於討厭被 Hard Sell 或希望自主投保的客戶,Bowtie 的純網上模式是一大優勢。

優點及缺點總結

| 產品 | 主要優點 | 主要缺點 |

|---|---|---|

| Bowtie | 保費最低、10Life 最高評分、多重保障 5 次、「額外賠償」機制、純網上投保 | 危疾數目較少(42 種)、核保嚴格、無 Agent 支援 |

| FWD | 早期危疾賠償最高(35%)、早期危疾無限次、三大危疾無限次 | 保費較高、條款較複雜 |

| Generali | 三大危疾無限次賠償、危疾數目最多(80 種)、10Life 5 星評級 | 保費最貴、需透過經紀投保 |

| Bupa | 可附加癌症治療實報實銷、「危疾+醫療」雙重保障、危疾數目多(85 種) | 保費較高、多重保障只限癌症 2 次 |

| OneDegree | 總索償次數無上限、不設生存期、純網上投保 | 每種危疾只可索償 1 次、早期危疾保障較弱 |

如何選擇適合自己的計劃?

選擇危疾保險應根據個人需求、預算及風險承受能力:

- 追求最低保費、高性價比:Bowtie 早期及多重危疾保是首選,10Life 最高評分且保費市場最低。

- 重視早期危疾保障:FWD 提供 35% 早期危疾賠償及無限次索償,適合注重早期發現及治療的客戶。

- 追求最全面多重保障:Generali 提供三大危疾無限次賠償,適合有家族病史或擔心癌症復發的客戶。

- 希望結合危疾及醫療保障:Bupa 可附加癌症治療實報實銷保障,適合希望「一份保單雙重保障」的客戶。

- 預算有限但希望總索償次數無上限:OneDegree 無限計劃雖然每種危疾只可索償 1 次,但總索償次數無上限,適合預算有限但希望保障多種不同危疾的客戶。

- 健康狀況良好、懂得自助投保:Bowtie 及 OneDegree 的純網上模式最方便,但核保較嚴格。

- 有一定病歷或需要 Agent 協助:Generali、Bupa 等傳統公司有經紀跟進,核保較寬鬆,適合需要專人協助的客戶。